Spis treści

- Rezydencja podatkowa – definicja

- Jakie są kryteria ustalania rezydencji podatkowej w Polsce?

- Jaki związek ma rezydencja podatkowa z obowiązkami podatkowymi?

- Jakie są przykłady zastosowania przepisów o rezydencji podatkowej?

- Jak wygląda zmiana rezydencji podatkowej?

- Jakie są najczęstsze błędy związane z rezydencją podatkową?

Rezydencja podatkowa – co to jest?

Wyobraź sobie, że pracujesz zdalnie dla brytyjskiej firmy, mieszkając w Polsce. Lub prowadzisz działalność gospodarczą, obsługując klientów z całej Europy. A może planowałeś właśnie przeprowadzkę za granicę? W takich sytuacjach kluczowe staje się pytanie: gdzie tak naprawdę jesteś rezydentem podatkowym i gdzie powinieneś rozliczać swoje dochody? To zagadnienie, które dotyczy dziś coraz większej liczby Polaków – od emigrantów zarobkowych, przez freelancerów, aż po właścicieli międzynarodowych firm.

Z tego artykułu dowiesz się m.in.:

- Czym jest rezydencja podatkowa?

- Jakie są kryteria ustalania rezydencji podatkowej w Polsce?

- Jaki związek ma rezydencja podatkowa z obowiązkami podatkowymi?

- Jakie są przykłady zastosowania przepisów o rezydencji podatkowej?

- Jak wygląda zmiana rezydencji podatkowej?

- Jakie są najczęstsze błędy związane z rezydencją podatkową?

Najważniejsze informacje:

- Rezydencja podatkowa określa kraj, w którym podatnik rozlicza całość swoich dochodów światowych na zasadzie nieograniczonego obowiązku podatkowego, niezależnie od miejsca ich osiągania.

- W Polsce rezydencję ustala się według dwóch kryteriów: posiadania ośrodka interesów życiowych (centrum interesów osobistych lub gospodarczych) lub przebywania na terytorium Polski dłużej niż 183 dni w roku podatkowym.

- Nieograniczony obowiązek podatkowy oznacza rozliczanie całości dochodów w Polsce, podczas gdy ograniczony obowiązek obejmuje tylko dochody osiągane na terytorium Rzeczypospolitej Polskiej.

- Przepisy stosuje się w praktyce do osób pracujących za granicą, prowadzących działalność zarobkową w kilku krajach oraz do rozstrzygania przypadków podwójnej rezydencji podatkowej poprzez umowy o unikaniu podwójnego opodatkowania.

- Zmiana rezydencji podatkowej wymaga faktycznego przeniesienia centrum interesów życiowych i odpowiednich formalności, w tym uzyskania certyfikatu rezydencji podatkowej z nowego kraju zamieszkania.

- Najczęstsze błędy to błędna interpretacja kryterium 183 dni, ignorowanie znaczenia ośrodka interesów życiowych oraz zaniedbanie formalności przy zmianie rezydencji podatkowej w trakcie roku.

Rezydencja podatkowa – definicja

Rezydencja podatkowa determinuje, w którym państwie dana osoba fizyczna lub prawna ponosi pełną odpowiedzialność za rozliczenie swoich dochodów[1] [2]. W praktyce oznacza to wskazanie kraju, który ma prawo opodatkować całość osiąganych przez podatnika dochodów – zarówno tych pochodzących z jego terytorium, jak i z zagranicy. Ten status prawny przesądza o zakresie podmiotowym wewnętrznych regulacji podatkowych danego państwa.

Rezydencja podatkowa to status prawny określający, w którym kraju dana osoba podlega nieograniczonemu obowiązkowi podatkowemu, czyli jest zobowiązana do płacenia podatków od całości swoich dochodów bez względu na miejsce ich osiągania.

Definicja rezydencji podatkowej

W polskim systemie podatkowym, zgodnie z ustawą o podatku dochodowym od osób fizycznych, za polskiego rezydenta podatkowego uznaje się osobę fizyczną spełniającą przynajmniej jedno z dwóch kryteriów. Pierwszym jest posiadanie na terytorium Rzeczypospolitej Polskiej centrum interesów osobistych lub gospodarczych, czyli ośrodka interesów życiowych. Drugim kryterium jest przebywanie na terytorium Polski dłużej niż 183 dni[3] w roku podatkowym. Wystarczy spełnienie którejkolwiek z tych przesłanek, aby urząd skarbowy uznał daną osobę za polskiego rezydenta podatkowego.

Jakie są kryteria ustalania rezydencji podatkowej w Polsce?

Mówiąc najprościej, polskie prawo podatkowe przewiduje dwie niezależne ścieżki prowadzące do uznania kogoś za rezydenta podatkowego. Ka�żda z nich działa osobno i wystarczy spełnić tylko jedną, żeby otrzymać ten status.

Kryterium ośrodka interesów życiowych

Pierwsza ścieżka to kryterium ośrodka interesów życiowych. Brzmi skomplikowanie, ale w praktyce chodzi o odpowiedź na pytanie: gdzie jest centrum twojego życia? Ośrodek interesów życiowych dzieli się na dwie sfery. Centrum interesów osobistych obejmuje więzi rodzinne – obecność małżonka, partnera lub małoletnich dzieci, ognisko domowe oraz aktywność społeczną, polityczną, kulturalną czy przynależność do organizacji. Natomiast centrum interesów gospodarczych to miejsce wykonywania działalności zarobkowej, główne źródła dochodów, posiadane inwestycje, majątek nieruchomy i ruchomy, konta bankowe, zaciągnięte kredyty czy polisy ubezpieczeniowe.

Kryterium czasu pobytu

Druga ścieżka jest prostsza do zliczenia, choć równie istotna. To kryterium czasu pobytu, zgodnie z którym jeśli przebywasz na terytorium Polski dłużej niż 183 dni w roku podatkowym, automatycznie stajesz się polskim rezydentem podatkowym. Liczone są wszystkie dni pobytu, włącznie z weekendami, świętami czy urlopem. Nawet jeśli spędzasz w Polsce tylko część dnia, jest on uwzględniany w ostatecznym rozliczeniu. Rok podatkowy to po prostu rok kalendarzowy, czyli okres od 1 stycznia do 31 grudnia.

Warto podkreślić, że jeśli spełnisz kryteria rezydencji podatkowej zarówno w Polsce, jak i w innym państwie, powstaje podwójna rezydencja podatkowa. W takiej sytuacji stosuje się reguły kolizyjne zawarte w umowach o unikaniu podwójnego opodatkowania, analizowane w określonej kolejności: stałe miejsce zamieszkania, ośrodek interesów życiowych, kraj zwykłego pobytu, obywatelstwo, a w ostateczności wzajemne porozumienie między państwami. Polska zawarła takie umowy z ponad 90 krajami[4].

Jaki związek ma rezydencja podatkowa z obowiązkami podatkowymi?

Ustalenie rezydencji podatkowej ma bezpośrednie przełożenie na zakres twoich zobowiązań wobec fiskusa. To jak przepustka, która decyduje, czy musisz rozliczyć w danym kraju wszystkie swoje dochody, czy tylko te zarobione na jego terytorium. W polskim systemie podatkowym rozróżniamy dwa zasadnicze rodzaje obowiązku podatkowego, każdy z nich rządzi się innymi zasadami.

Nieograniczony obowiązek podatkowy dotyczy osób, które są polskimi rezydentami podatkowymi – czyli tych mających miejsce zamieszkania na terytorium RP. W praktyce oznacza to konieczność rozliczenia podatku dochodowym od całości swoich dochodów, niezależnie od tego, czy zarobiłeś je w Warszawie, Berlinie czy Nowym Jorku. Polski rezydent podatkowy składa zeznanie roczne obejmujące wszystkie dochody światowe, z uwzględnieniem mechanizmów przewidzianych w umowach o unikaniu podwójnego opodatkowania. Są to przede wszystkim metoda wyłączenia z progresją i metoda proporcjonalnego odliczenia, które chronią przed zapłatą podatku dwukrotnie.

Z kolei ograniczony obowiązek podatkowy obejmuje osoby, które nie mają miejsca zamieszkania na terytorium Polski, czyli nierezydentów. Taka osoba rozlicza tylko te dochody, które faktycznie osiągnęła na terytorium Rzeczypospolitej Polskiej. Przykładowo, jeśli mieszkaniec Niemiec wynajmuje apartament w Krakowie, to w Polsce zapłaci podatek wyłącznie od dochodów z tego najmu, natomiast swoje pozostałe zarobki rozlicza w kraju swojej rezydencji.

Jakie są przykłady zastosowania przepisów o rezydencji podatkowej?

Przepisy o rezydencji podatkowej nabierają życia dopiero w konkretnych sytuacjach życiowych. Wyobraź sobie Pana Michała, polskiego rezydenta, który pracuje w Polsce, ale podczas urlopu podejmuje pracę sezonową w Niemczech. Mimo że dochód z Niemiec został tam opodatkowany, Pan Michał musi rozliczyć całość swoich dochodów w Polsce, stosując metodę unikania podwójnego opodatkowania.

Z kolei Pani Joanna, której rezydencja podatkowa znajduje się w Holandii, przyjechała do Polski na 5 miesięcy do pracy. Jako nierezydentka ma obowiązek rozliczyć w Polsce tylko wynagrodzenie uzyskane z pracy wykonywanej na terytorium RP.

Ciekawym przypadkiem jest rozstrzyganie podwójnej rezydencji podatkowej. Pani Renata pracowała w Hiszpanii przez 8 miesięcy i została uznana za rezydenta hiszpańskiego na podstawie kryterium 183 dni[5]. Jednak w Polsce pozostawiła dom, męża i małoletnich dzieci, czyli swój ośrodek interesów życiowych. Zgodnie z regułami kolizyjnymi zawartymi w umowie o unikaniu podwójnego opodatkowania, jej centrum interesów życiowych znajduje się w Polsce, więc to Polska jest krajem jej rezydencji podatkowej.

Podobnie Pan Artur pracuje w Niemczech, mieszkając w hotelu robotniczym, ale regularnie wraca do Szczecina do żony i dzieci. Jego centrum interesów osobistych pozostaje w Polsce, co przesądza o polskiej rezydencji podatkowej.

Przepisy stosuje się również przy zmianie rezydencji podatkowej w trakcie roku. Pan Mariusz przeniósł ośrodek interesów życiowych do Wielkiej Brytanii 31 maja, otwierając tam sklep i definitywnie opuszczając Polskę. Do tego dnia rozlicza się w Polsce jako rezydent z nieograniczonym obowiązkiem podatkowym, a od 1 czerwca jako nierezydent z ograniczonym obowiązkiem, płacąc podatek tylko od dochodów osiąganych na terytorium Polski.

Innym przykładem jest znaczenie certyfikatu rezydencji podatkowej – dokumentu wydawanego przez urząd skarbowy właściwy ze względu na miejsce zamieszkania podatnika[6]. Certyfikat ten, którego opłata wynosi 17 zł[7] przy składaniu wniosku w formie papierowej (elektronicznie przez e-Urząd Skarbowy jest bezpłatny[8] [9]), powinien zostać wydany w ciągu 7 dni od złożenia wniosku[10]. Jest on niezbędny, aby polski płatnik mógł zastosować preferencyjną stawkę podatku wynikającą z umów międzynarodowych.

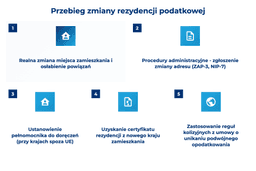

Jak wygląda zmiana rezydencji podatkowej?

Zmiana rezydencji podatkowej to faktyczne przeniesienie całego swojego życia do innego kraju, co musi być udokumentowane i dostrzegalne w codziennych działaniach.

Zmiana miejsca zamieszkania

Pierwszym krokiem jest realna zmiana miejsca zamieszkania – podpisanie umowy najmu lub zakup nieruchomości w nowym kraju, przeniesienie rodziny (jeśli dzieci mają iść do szkoły za granicą, to mocny argument), podjęcie pracy u zagranicznego pracodawcy lub przeniesienie działalności gospodarczej. Równolegle należy osłabić powiązania z Polską, na przykład przez zamknięcie polskich kont bankowych, rezygnację z ubezpieczeń czy nawet zbycie majątku.

Procedury adminitracyjne

Procedury administracyjne w Polsce są kolejnym elementem układanki. Choć polskie prawo nie wymaga formalnego zgłoszenia utraty rezydencji podatkowej, podatnik powinien zgłosić zmianę adresu zamieszkania za granicę. Osoby fizyczne nieprowadzące działalności gospodarczej składają formularz ZAP-3, natomiast przedsiębiorcy muszą wypełnić formularz NIP-7 oraz zaktualizować dane w CEIDG.

Ustanowienie pełnomocnika do doręczeń

W przypadku przeprowadzki do kraju spoza Unii Europejskiej konieczne jest ustanowienie pełnomocnika do doręczeń. Podatnik musi również rozliczyć dochody za rok, w którym nastąpiła zmiana – do dnia pozostawania polskim rezydentem podatkowym rozlicza się na zasadzie nieograniczonego obowiązku podatkowego od wszystkich dochodów światowych, a po przeniesieniu miejsca zamieszkania za granicę stosuje się zasadę ograniczonego obowiązku podatkowego.

Uzyskanie certyfikatu rezydencji

Znaczenie ma uzyskanie certyfikatu rezydencji z nowego kraju zamieszkania – zaświadczenia wydanego przez zagraniczny organ podatkowy, które potwierdza status rezydenta podatkowego. Dokument ten jest wymagany przez polski urząd skarbowy do uznania, że rozliczenia podatkowe powinny odbywać się w innym państwie. Certyfikat stanowi również dowód przy stosowaniu umów o unikaniu podwójnego opodatkowania. Jeśli certyfikat nie zawiera okresu ważności, polski płatnik uwzględnia go przez 12 miesięcy[11] od dnia wydania.

Zastosowanie reguł kolizyjnych

Często zmiana miejsca zamieszkania prowadzi do sytuacji podwójnej rezydencji podatkowej, gdy dwa kraje uznają podatnika za swojego rezydenta. Wówczas stosuje się reguły kolizyjne z odpowiedniej umowy międzynarodowej, analizowane w kolejności: stałe miejsce zamieszkania, ośrodek interesów życiowych (gdzie powiązania osobiste często ważą więcej niż ekonomiczne), miejsce zwykłego pobytu, obywatelstwo, a ostatecznie rozstrzygniecie w drodze wzajemnego porozumienia między organami obu państw w ramach procedury wzajemnego porozumiewania (Mutual Agreement Procedure).

Zmiana rezydencji podatkowej nie jest procesem, który można przeprowadzić z dnia na dzień. Wymaga starannego planowania i rzeczywistego przeniesienia centrum interesów życiowych. Organy podatkowe dokładnie sprawdzają, czy zmiana miała charakter faktyczny, czy jedynie formalny. Pozorna zmiana rezydencji, przy zachowaniu silnych powiązań z Polską, może skutkować uznaniem podatnika za polskiego rezydenta mimo zagranicznego meldunku i certyfikatu rezydencji.

Max Cyrek, CEO Cyrek Digital

Jakie są najczęstsze błędy związane z rezydencją podatkową?

Pierwszym i najczęstszym błędem jest przekonanie, że sam wyjazd za granicę na okres dłuższy niż 183 dni[12] w roku podatkowym automatycznie oznacza utratę polskiej rezydencji podatkowej. W rzeczywistości pobyt za granicą to tylko jedno z kryteriów, a kluczowe znaczenie ma położenie ośrodka interesów życiowych. Jeżeli pozostawiłeś w Polsce rodzinę, dom czy prowadzisz tutaj działalność gospodarczą, to nadal możesz być uznany za polskiego rezydenta podatkowego mimo długotrwałej nieobecności. To centrum interesów osobistych lub gospodarczych przesądza ostatecznie o rezydencji, a organy podatkowe analizują całokształt powiązań życiowych podatnika.

Drugi błąd to zaniedbania administracyjne przy zmianie rezydencji. Zmiana miejsca zamieszkania to proces faktyczny, który wymaga odpowiedniej dokumentacji. Niezgłoszenie nowego adresu w urzędzie skarbowym za pomocą formularza ZAP-3 dla osób fizycznych lub NIP-7 dla przedsiębiorców, brak certyfikatu rezydencji podatkowej z nowego kraju lub niewłaściwe zakończenie działalności gospodarczej w Polsce mogą prowadzić do problemów z fiskusem. Warto również gromadzić dowody potwierdzające faktyczne przeniesienie życia za granicę – umowy najmu, rachunki za media, bilety lotnicze czy lokalne rejestracje pojazdów.

Trzeci istotny błąd wynika z ignorowania umów międzynarodowych i mechanizmów eliminacji podwójnego opodatkowania. Gdy spełniasz kryteria rezydencji w dwóch krajach jednocześnie, powstaje podwójna rezydencja podatkowa. Bez znajomości reguł kolizyjnych zawartych w umowach o unikaniu podwójnego opodatkowania ryzykujesz opodatkowanie tych samych dochodów w obu państwach. Brak certyfikatu rezydencji lub nieprzedstawienie go płatnikowi może skutkować nałożeniem podatku u źródła w Polsce według krajowych stawek, zamiast preferencyjnych stawek z umowy międzynarodowej. Dodatkowo, zmiana miejsca siedziby w ciągu 12 miesięcy[13] od wydania certyfikatu, bez niezwłocznego udokumentowania tej zmiany nowym zaświadczeniem, może prowadzić do odpowiedzialności za niepobranie podatku przez płatnika.

Ostatni błąd to pozorność działań przy zmianie rezydencji podatkowej. Niektórzy podatnicy dokonują formalnej zmiany rezydencji – meldują się za granicą, otwierają zagraniczne konto bankowe – ale w rzeczywistości nadal mieszkają, pracują i prowadzą działalność zarobkową w Polsce. Taka sytuacja jest dokładnie analizowana przez organy podatkowe, które badają całokształt okoliczności, takich jak powiązania rodzinne, miejsce położenia źródeł przychodów, centrum działalności gospodarczej czy posiadane inwestycje. Jeśli organ uzna, że nie doszło do faktycznego przeniesienia ośrodka interesów życiowych, nadal będzie traktował podatnika jako polskiego rezydenta, co grozi sankcjami i postępowaniem karno-skarbowym. W Polsce limit ulgi abolicyjnej wynosi obecnie 1360 zł[14], co dodatkowo zwiększa znaczenie prawidłowego ustalenia rezydencji podatkowej.

FAQ

Przypisy

- ↑https://poradnikprzedsiebiorcy.pl/-uzyskanie-certyfikatu-rezydencji-podatkowej-jak-wyglada-procedura

- ↑https://www.money.pl/podatki/certyfikat-rezydencji-podatkowej-co-to-jest-i-jak-go-uzyskac-6765573779917600a.html

- ↑https://g.pl/news/7,187450,31743348,dzieki-tej-uldze-odliczysz-nawet-1360-zlotych-trzeba-jednak.html

- ↑https://www.podatki.gov.pl/podatkowa-wspolpraca-miedzynarodowa/wykaz-umow-o-unikaniu-podwojnego-opodatkowania/

Formularz kontaktowy

Zadbaj o rozwój swojej firmy

Jestem doradcą podatkowym z wieloletnim doświadczeniem, specjalizującym się we wspieraniu przedsiębiorców. Moim celem jest wsparcie przedsiębiorców w prawidłowym wypełnianiu ich obowiązków księgowych oraz optymalizacja podatkowa, aby firmy płaciły podatki w odpowiedniej wysokości. Moje kwalifikacje potwierdzają studia magisterskie z ekonomii oraz prawa podatkowego i rachunkowości na Uniwersytecie Łódzkim.

Oceń tekst

Być może zainteresują Cię: